COZUCHIで検索すると、「COZUCHI やばい」という検索条件がサジェストされることがありますが、何がやばいのでしょうか?

本記事では、COZUCHIのやばさを魅力とリスクの2つの側面から解説します。

COZUCHI(コヅチ)とは?

「COZUCHI(コヅチ)」は、LAETOLI株式会社が運営する不動産クラウドファンディングサービスです。

2019年に「COZUCHI」の前身である「WARASHIBE」を開始。2021年に「COZUCHI」に改名後は資金調達規模を拡大し、2023年5月には累計調達額No.1となったことが

発表されました。

当サイトの資金調達額ランキングでも1位となっており、2024.5時点での累計での資金調達額は699億円(再募集やリセール分を含む)と、投資家から高い人気を得ています。

COZUCHIは不動産特定共同事業法に基づき提供される投資型クラウドファンディングサービス

COZUCHIは、不動産特定共同事業法(以下、不特法)に基づき提供される、投資型クラウドファンディングサービスです。

国土交通省・都道府県から許可または登録を認められた事業者のみが投資家に提供可能な投資商品であり、以下のようなメリット・強みを持つサービスです。

不動産クラウドファンディング投資のメリット・強み

- 株式のような値動きがなく、堅実な配当利回りが期待できる

- 出資金の使途は対象不動産運営に関するものに限定し、リスクを限定

- 優先劣後構造で、ファンドで損失が生じてもまず事業者が負担

- 契約書は行政の審査を経ており、不当に不利な心配がない

- 面倒な不動産運用はファンド運営事業者にお任せ

- ただし元本保証はないため、複数サービスへの分散投資は重要!

不動産特定共同事業法は厳しい投資家保護のためのルールを定めているため、サービスやファンド運営を行う事業者は全て、このルールに従って投資家保護に取り組んでいます。

(上記のうち、優先劣後構造については厳密には法律に定める義務ではないため、ヤマワケエステートなど一部該当しない事業者が存在します。)

「COZUCHI(コヅチ)」についても当然、サービス提供事業者・ファンド運営者ともに東京都の許可を取得しており、サービスやファンド運営についても、行政の監督を受けていますので、やばいサービスではありません。

(LAETOLI株式会社:不動産特定共同事業 東京都知事 第60号 / 株式会社TRIAD 東京都知事 第120号)

不動産クラウドファンディングに共通する特徴や制度については本サイトの

「不動産クラウドファンディングとは?」で解説していますので、ご確認ください。

COZUCHIのやばい魅力とは?

では、「COZUCHI」は何がやばいのでしょうか?

まずは、サービスの魅力=良い意味でやばい点をあげてみましょう。

COZUCHIのやばい魅力

- 利回りがやばいほど「上振れる」ことがある

- これまでのファンドでは、元本棄損がゼロ(※2)

- 中途解約(買取申込)が可能(※1)

利回りの上振れとは、ファンド募集時の「想定利回り」より高い配当が得られることです。

COZUCHIの特徴として、配当に関する契約が「●%の利回り」という契約ではなく、「売却利益の25%」という条件になっている(※3)点が挙げられます。

つまり、

10億円で取得した不動産が1年後に18億円で売れれば、その利益8億円のうち25%=2億円が投資家への配当金となるため、投資家への配当利回りは20%となります。

ただし、「売却利益の25%」を配当するということは、ファンドを運営する事業者としては、配当の4倍分の売却益を確保する必要があります。

投資家への配当利回りを10%とするには、案件自体の粗利率は36%~38%程度必要。(劣後出資比率により変動)

利益率の高い物件を仕入れ(つまり、安く)られないと、利回りの上振れはできませんが、こんなことが、どうして可能なのでしょうか?

この

「不動産を安く買って高く売る」独自のノウハウこそが、真のCOZUCHIの強みだと言えるでしょう。

その独自のノウハウの全てを解説することはできませんが、COZUCHIの代表的な不動産ビジネスの一つである「権利調整」ビジネスの事例をご紹介します。

COZUCHIでは、「共有持分」や「底地」など、権利関係が複雑で銀行からの資金調達が困難な不動産を安く仕入れて、その権利関係を調整し、銀行から資金調達可能な状態にバリューアップして売却するファンドが多数組成されています。

不動産売買を行う事業者の多くは、銀行などの金融機関からの資金調達ができることを前提にビジネスを行っています。

そのため、

銀行からの資金調達が困難な「共有持分」や「底地」案件は、流動性が低く買い手が限定されるため、元の所有者が不動産を現金化したい場合に、安い価格での買い取りが可能な場合があります。

共有持ち分は一つの不動産を複数の権利者で共有された状態ですが、他の共有持ち分の権利を全て取得すれば、共有状態を解消し、所有権の売買や抵当権の設定(銀行融資の担保とする)が可能となります。

更に、再開発により大幅なバリューアップが図れる可能性が出てきます。

安く仕入れられる複雑な案件ほど当然リスクも高くなるのですが、

COZUCHIでこれまで元本棄損がないというのは、高いノウハウがあってのことと言えるでしょう。

なお、不動産クラウドファンディングで利回りが高くなる理由には様々なパターンがあり、COZUCHI以外のパターンで高い利回りを確保しているケースもあります。

本サイトの

「不動産クラウドファンディングはなぜ利回りが高い?」でも解説していますので、ご確認ください。

※1 買取申込時は3.3〜5.5%の事務手数料が必要。また、買取申込が一時的に多発した場合に一時的に申込が留保される可能性がある他、返金までには一定の時間が必要です。

※2 2024年4月末時点の実績(COZUCHI公式ホームページによる)であり、今後も元本が棄損しないことを保証するものではありません。

※3 一部ファンドでは「●%の利回り」と、利益の25%とは異なる契約条件なっているケースがあるため、投資先ごとに確認が必要です。

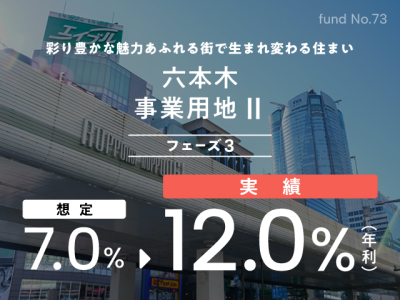

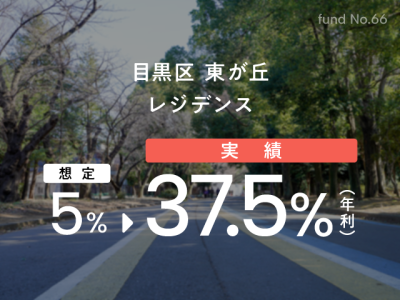

COUCHIのやばい上振れ事例と、上振れのまでのプロセス

COZUCHI公式ページでは、運用の終了したファンドの配当実績をファンド情報ページに掲載されています。

当サイトでは掲載されているデータを収集していますが、上振れ事例を抜粋してこのページでも3件(募集時期が新しい順に抽出)紹介しますが、驚きの配当利回りになっている事例が確認できます。

・・・想定利回り4.5%のファンドが33.0%に上振れるというのは、確かにやばいですね。

とはいえ上振れが当たり前、というわけではないため、上振れ配当を得るまでにどのようなプロセスを経たのか、最終的な売却までのプロセスを確認してみましょう。

10年単位の長期プロジェクトを前提としたものの、約3年半の運用を経たフェーズ3において利回りが33%に上振れた「渋谷区広尾底地プロジェクト」について、投資募集時の紹介文を抜粋して紹介します。

■当初ファンド:渋谷区広尾 底地プロジェクト(運用期間1年間:2021年12月28日~2022年12月27日)

【ファンド募集時紹介文(抜粋)】

・本プロジェクトの

底地をベースとし約10年程度の事業計画を構想

・借地権付き区分マンションの買取のための交渉を開始

・最終的に全て買取ができた場合には新たな開発用地となり坪1400万円での売却が相場から可能と想定

【ファンド運用終了時利回り】4.5% ※当初想定通り

■フェーズ2ファンド:渋谷区広尾 底地プロジェクト(運用期間1年間:2022年12月28日~2023年12月27日)

【ファンド募集時紹介文(抜粋)】

・長期的な運用を想定する大規模構想のフェーズ2

・所有している底地約197坪には3棟のマンションが建っている状態

・3棟のマンションには

全57戸あり、そのうち2戸は既に買取済

【ファンド運用終了時利回り】4.5% ※当初想定通り

■フェーズ3ファンド:渋谷区広尾 底地プロジェクト(運用期間2年間:2023年12月28日~2025年12月27日)

【ファンド募集時紹介文(抜粋)】

・長期的な運用を想定する大規模構想のフェーズ2

・所有している底地約197坪には3棟のマンションが建っている状態

・3棟のマンションには

全57戸あり、そのうち4戸は既に買取済

【ファンド運用終了時利回り】

4.5% → 33.0%に上振れ(早期売却により、前倒しで運用終了)

こうして当初募集時の掲載内容から見ていくと、しっかり「どのように事業利益を得る計画なのか」が説明され、長期プロジェクトを通じて利益配当していく方針が記載されています。

10年の長期運用を想定しているだけあり、個々の権利調整を地道に、長時間をかけて進めてきたこともわかると思います。

リスクも高い案件で大きな成果を上げたのは、地道で継続的な事業活動のたまものです。

フェーズ3の投資家は、結果として前倒しで上振れ利益を得られたわけですが、10年単位の長期プロジェクトになる可能性、リスクもしっかり投資家に説明されている点は、誠実な情報開示がされていると感じられるのではないでしょうか?

このように、COZUCHIで上振れ利益を狙うには、ファンドが利益を上げる目論見や事業計画を確認し、その

事業に一緒に参画する(時にはリスク/損失も分担する)、という気持ちが必要ですが、事業が成功した場合には投資家もその利益の分配が得られる、というのがCOZUCHIの大きな魅力・特長です。

当サイトでは過去の募集ファンドの情報も掲載していますが、

こちらを見ていただくと、これまでの償還実績が一覧で確認いただけます。

CEOの顔出しがちょっとやばい?

COZUCHIというWebサイト、または不動産クラウドファンディング投資プラットフォームを運営しているのは、株式会社LAETOLIです。

株式会社LAETOLIのCEO/代表取締役の武藤弥さんは、サービス開始当初顔出しでセミナーや

Xで積極的に情報発信をしています。

不動産業界やファンド運営に対する熱い思いを語る姿にはファンも多く、武藤さんが信頼できるからCOZUCHIは安心、といった意見が掲示板やSNSなどで多く見られます。

実際、顔を露出するということは、世間を裏切るようなことをしない、という覚悟も必要になると感じますので、妄信するファンが多く存在するのも、理解できます。

なのですが、管理人はこのような認識を持っている人が多いことは、「ちょっとやばい」と感じます。

というのは、この株式会社LAETOLIは、COZUCHIで提供されるほどんどのファンドにおいて、「運営責任者」ではなく、「投資の媒介・代理者」であり、投資家に対する運営責任や資金の償還責任を持つ立場ではないのです。

不特法では、ファンドを運営する事業を1号事業、1号事業に関する出資募集の媒介・代理を行う事業を2号事業と呼びます。

2号事業者は法律に定められた審査をしたり、適切な情報開示を行うことが義務付けられていますが、ファンドの運営や投資家への配当や元本償還を行うのは、1号事業者になります。

投資家が実際に出資契約をする相手は、株式会社TRIADですから、投資家は、TRIADが信用できるかどうか、を判断しないといけないのですから、LAETOLIの武藤代表は、自身がファンドの運営責任を負える立場であるかのような誤解を投資家から受けているとしたら、それを正すべきではないか、と管理人は感じます。

とはいえ、最近のCOZUCHIのサイト上では「1号事業者:株式会社TRIAD」と明記しており、このような誤解がないよう腐心しているように感じますので、運営事業者自身もこういった課題感をもって、改善を図っているのかもしれません。

COZUCHIでファンドを運営する株式会社TRIADとは?

不動産クラウドファンディングは、「面倒な不動産運用はファンド運営事業者にお任せ」する投資商品です。

投資先を選ぶ際には、ファンド運営事業者の不動産事業のノウハウや財務状況を確認することが非常に重要になります。

そこで、COZUCHIで主要なファンドを運営する「株式会社TRIAD」について本ページに掲載されていますので、ご確認ください。

企業基本情報を見ると、代表は武藤さんではなく、倉持 正之さん。

住所は武藤さんの株式会社LAETOLIと同じビル・フロアとなっています。

株式会社TRIADの決算情報チェック

次に、当サイトに掲載している株式会社TRIADの決算(2025.4.30時点)を見てみましょう。

企業の財務の健全性が表れるBSを見ると、自己資本比率は5.34%と、不動産クラウドファンディング事業者の平均と比べてもかなり低い水準です。

これは、COZUCHIで保有する大量の仕掛不動産が資産として計上されていることの影響があります。

ファンドで損失が出てもTRIADが負担するリスクは劣後出資の範囲までということで実際には見かけよりは自己資本比率が低いわけではないのですが、ファンドの運営者(匿名組合契約における営業者)は、「事業に関する無限責任」を負っているため、やはり、自己資本に対して保有するリスク資産の量が小さい、とは言えない点には注意が必要です。

とはいえ、着実に純資産額を上積みしてきており、直近では34億円の純資産額となってきていますので、ANAクラウンホテルなどの大型物件の売却が完了した現状の保有資産を考えると、財務状況が改善してきているとも言えると思います。

次に企業の利益を稼ぐ力を見るPLを見ると、売上高総利益率の低価傾向が気になります。

COZUCHIは「売却益の25%」を投資家に配当する方針ですが、売却益やその利益率が現れるのは「売上総利益」「売上総利益率」ですので、利回りの上振れ(アップサイド)を期待する投資家にとっては非常に重要な数字です。

ところが、2025年1月決算での売上高総利益率は対前年では上昇しているものの、2023年より低下している点や業界平均に劣る点については、今後注意が必要かもしれません。

特に、TDIAD社の業態は「権利調整(地上げや立退き、共有持分の解消など)」事業ということで、通常の買取再販型よりハイリスクな分、成功した場合の期待リターンも高めの事業が中心です。

その事業モデルで売上高総利益率が低価気味というのは、大きく儲かっている案件がある一方で、収支がぎりぎりの案件も出ている可能性がありますので、注意深くウォッチすべき点かもしれません。

とはいえ全体としては利益を稼ぐことで、BSにおける純資産額を大きく積み増していますので、運営企業の事業活動は順調だといえます。

この業績が続けば自己資本比率が改善していく可能性もありますが、総資産の拡大ペースも大きいため、過度に総資産が増えないかは継続ウォッチが必要でしょう。

※決算の見方については、別記事「

不動産クラウドファンディング事業者の決算チェックポイント」で解説していますので、興味を持った方はご欄下さい。

キャッシュフロー / リファイナンスリスクという視点

株式会社TRIADの決算からは、自己資本比率が低いものの、しっかり利益を稼げている姿が把握できますが、BSとPL以外で、「キャッシュフロー」という観点も理解しておく必要があります。

COZUCHIの独自のノウハウとして、権利調整が必要な複雑な案件を扱える強みがあることを記載しましたが、権利調整が完了するまでは、銀行融資を得ることが難しい特性があります。

(だからこそ安く仕入れられる)

COZUCHIの場合、この複雑なファンドを、フェーズ1→フェーズ2と、ファンド間で売買して最終的な権利調整完了までを進めていくタイプのファンドを多く運用しています。

この際に意識すべきことは、「リファイナンスリスク」です。

銀行融資での調達が困難なため、資金調達はファンドへの依存度が高まります。

もし何かのトラブルで投資家の信頼を失うなどの事態が生じれば、フェーズ2の資金調達に失敗し、フェーズ1のファンドの償還ができない、といった事態が起きる可能性がありえます。

クラウドファンディングを用いない不動産ビジネスの世界では、プロジェクト完了までの期間と資金調達の期間を一致させることでリファイナンスリスクを抑制することが望ましいのですが、クラウドファンディングでは長すぎる運用期間のファンドは投資が集まりにくいため、TRIADはこのリファイナンスリスクを負ってでも、仕方なくフェーズ1→フェーズ2というように複数回のファンドに分けているのだと想定しますが、投資家にとっても、運営事業者にとっても、一定のリスクのある運用になっていることは、理解しておくことが必要です。

結局COZUCHIって、やばいの?

COZUCHIで「やばい」点を考えると、圧倒的な資金調達実績と利回りの上振れ実績、という、魅力面のやばさがありました。

一方で、これまでの利回りの上振れ実績や、元本棄損ゼロといった運用実績があるからといって、今後も損失が出ない、安全な投資先、と思い込むのもやばいです。

最後に、管理人の考えるCOZUCHIのやばさをまとめます。

COZUCHIのやばさ/まとめ

- 利回りがやばいほど「上振れる」ことがあるのは、COZUCHI独自の魅力!

- それを支える、TRiAD社が不動産ビジネスで稼ぐ力は、業界でも高い水準!

- とはいえローリスクとは言えないので、1サービスに集中投資せず、分散投資を大前提に投資検討をしましょう

投資にリスクがあるのは否定できませんが、実際にCOZUCHIの得意とする不動産ビジネスが稼ぐ力があることを示し、業界の成長をけん引してきたCOZUCHIには、投資先としての魅力が大いにあると管理人は考えています。

投資先候補の一つとして、検討されてはいかがでしょうか?

最後に

人気ファンドだから、これまで元本棄損がないから、と妄信することなく、万が一の運営事業者の倒産リスクの可能性も踏まえ、分散投資が非常に重要になります。

当サイトではリスク分散の観点で、複数のサービスに対する分散投資を強く推奨しており、投資先サービスやファンド探しに役立つ情報の収集、掲載に努めていますので、他サービスについても是非ご確認下さい。

鈴木 万里夫(仮)

株式投資歴20年以上を経た後、株式・投資信託との分散投資先として不動産クラウドファンディング投資をスタート。

不動産クラウドファンディング投資実績10ファンド / 1,000万円以上。今後もコンスタントに年間10ファンド程度に分散投資を継続予定。

投資検討のために自身が欲しい情報を集約できる投資サポートサイトとしてInvestor's EYEを企画し、現在管理人として運営中。

【保有資格】 不動産証券化協会認定マスター / 宅地建物取引士